理财子投资协议存款已受限,境外城投点心债受追捧

理财产品投资于协议存款的业务模式已经受限,除了存量已不能新增。

既要追求“稳稳的收益”,又要确保收益不太低,银行系理财子公司可谓想破了头。早前银行理财资金借道保险资管通道,投资于协议存款的业务模式,是一条出路,但第一财经记者独家从多家理财子人士处获悉,该模式已经受限,除了存量已不能新增。

不过,理财子也有其他次优选项。据记者了解,境外人民币城投债(离岸人民币债券又被称为“点心债”)受到机构的追捧,不同于在化债背景下被买到利差很窄的境内城投债,城投点心债不仅利差较阔,且收益率远高于境内,5%以上的收益率颇为常见。同时记者了解到,理财子亦在布局配置境外人民币存款,在QDII额度紧张的背景下,这类资产并不用占额度。

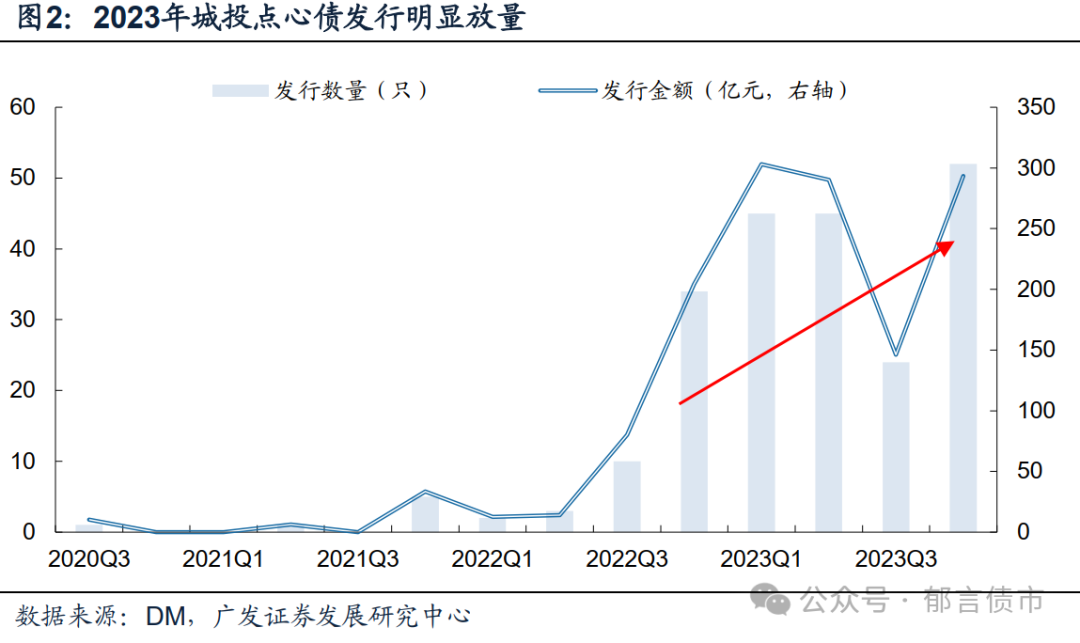

广发证券研究院的数据显示,2023年境内城投债募资受限,城投点心债发行明显放量,发行数量达166只,金额为1033亿元,两者均较2022年增长超过2倍。尽管此前“364城投美元债”(即一年期以内的短期城投美元债)发行一度放量,但有机构人士对记者提及,受到部分监管压力,城投平台开始更多转为发行人民币计价债券,以避免期限错配的风险,同时也得以实现债务展期的目的。

理财子投资协议存款已受限

此前,有消息称,理财资金借道保险资管通道,以投资于协议存款的业务模式受限。近期,第一财经向多名从业者证实了这一消息。

“此前投资这类存款的理财产品净值可以做成一条平滑向上的斜线,没有丝毫净值波动,这就是理财客群最喜爱的产品。但问题在于,这些产品是日开产品,而存款存在一定封闭期限,因此存在期限错配的风险。”某股份行旗下理财子研究人士对记者表示。

另一家股份行旗下理财子投资经理也对记者提及,这种业务早前很多理财子做得“非常猛”,确实是获得“稳稳收益”的好办法,可以规避潜在的债市波动。但目前除了存量,理财子已经不能投资新增的协议存款。

华创证券屈庆团队表示,根据监管规定,保险公司自有资金可以在商业银行办理协议存款业务,金额3000万元以上、期限5年以上的协议存款利率可由双方协商确定且不受限制,而协议存款纳入一般存款统计口径。虽然此后保险公司纷纷成立资管子公司,资管新规后保险资管产品也被纳入监管体系统一管理,监管也明令禁止保险资管公司存款计入一般存款。但在银行揽储压力倒逼高息揽储行为,保险资管获取高息资产的强烈诉求下,保险资管产品通过配置协议存款获取无风险高收益,商业银行通过高息吸收保险资管协议存款,虚增一般存款的行为依然屡禁不止。尤其是在2022年底的债市快速调整后,银行理财固定收益产品净值纷纷大幅回撤甚至破净,引发巨额赎回乃至发生流动性风险。为了避免类似情况再次发生,就出现了银行理财资金借道保险资管通道,投资于协议存款的业务模式。

华创证券屈庆团队表示,根据监管规定,保险公司自有资金可以在商业银行办理协议存款业务,金额3000万元以上、期限5年以上的协议存款利率可由双方协商确定且不受限制,而协议存款纳入一般存款统计口径。虽然此后保险公司纷纷成立资管子公司,资管新规后保险资管产品也被纳入监管体系统一管理,监管也明令禁止保险资管公司存款计入一般存款。但在银行揽储压力倒逼高息揽储行为,保险资管获取高息资产的强烈诉求下,保险资管产品通过配置协议存款获取无风险高收益,商业银行通过高息吸收保险资管协议存款,虚增一般存款的行为依然屡禁不止。尤其是在2022年底的债市快速调整后,银行理财固定收益产品净值纷纷大幅回撤甚至破净,引发巨额赎回乃至发生流动性风险。为了避免类似情况再次发生,就出现了银行理财资金借道保险资管通道,投资于协议存款的业务模式。通过这一模式,银行理财能够获取比配置同业存款更高的稳定无风险收益,还实现了稳定产品净值的诉求,保险资管增加了资管规模,赚取了通道费,商业银行增加了一般存款。表面上看这一合作模式皆大欢喜,大家都在合作中获取了好处,但背后其实隐藏了巨大的期限错配风险。与保险资金长期稳定的属性不同,银行理财固收产品大多是日开、周开、月开等定期开放产品,对资产流动性要求较高,与协议存款长期定期存款的流动性属性并不匹配。一旦理财产品出现巨额赎回,极易发生流动性风险。

有保险机构人士分析称,一般性存款利率比较高,而银行之间的同业存款利率比较低。现在如果禁止理财子投资协议存款,都需要放到同业存款的话,那么理财子很难给保险公司这么多资金,因为利率对理财产品将缺乏吸引力。

高息点心债受追捧

在收益的压力下,理财子也想到了其他变通办法,境外人民币资产成了香饽饽。

2023年城投债的大行情令人始料未及,这波狂欢不仅让投资者疯抢城投债,更令境外发行的城投人民币、美元债备受追捧。去年的特殊再融资债发行总额达到约1.4万亿元,2024年的新债已在路上。

之所以境外债券发行火爆,多位债券从业者对记者透露,由于交易所方面风险偏好较低,外加控制债务增量、平稳过渡的方针,2023年以来境内城投债新增发行难度加大,因此发行离岸人民币债券成为城投拓展融资渠道的重要方式。

“我们买了不少城投点心债,有些可以包装成摊余成本法的产品,也不涉及美元(城投美元债)。”上述股份行投资经理对记者称。

广发证券表示,狭义的城投点心债在香港联交所上市交易,但随着相关市场的扩容,广义的城投点心债上市交易地点已扩展至澳门金交所、新加坡交易所等场所。2023年,城投点心债发行明显放量,发行数量达166只,发行金额为1033亿元,两者均较2022年增长超过2倍。其中,去年四季度发行数量创新高,达到52只,金额合计293亿元。

具体来看,发行点心债的区县级平台数量占比较高。2023年,共有124家城投平台发行了点心债,数量约为2022年的三倍。21个省份发行了城投点心债,其中浙江、山东、江苏分别有23家、29家、17家城投发行点心债,发行金额分别为269亿元、185亿元和105亿元,合计超过全国的一半。其后是福建、四川、湖南和重庆,发行人数量在6家(含)以上,发行金额均在45亿元以上。不过,城投美元债2023年发行规模仍相较2022年大幅下降。

去年一度“364城投美元债”发行放量。“在海外发债的监管方面,发改委在2023年2月实施的56号令主要针对企业中长期外债进行监管,中长期外债指1年期(不含)以上债务工具,364天及以下的外债不属于该令监管范围,发行流程简单,所以一些企业选择发行364天期的外债。”标普信评工商企业评级部总监王雷对第一财经记者表示。据记者统计,2023年全年,境外城投债累计发行234只,融资金额为253.72亿美元,其中超2/3的期限都在1年以下,平均融资利率在6.5%以上,发行主体主要来自山东、浙江。

但此前记者也了解到,监管方面对于货币错配的关注也导致城投美元债发行受限,城投点心债则取而代之成为主力,而这也顺势成为理财子的配置方向。

机构认为,在“化债行情”持续演绎的“资产荒”背景下,城投境外债配置价值凸显。截至2024年1月15日,城投境内债信用利差仅119BP(基点),而城投美元债信用利差高达195BP,城投点心债也有176BP,后两者均明显高于境内城投债。